کد خبر: ۱۰۳۸۰۳

تاریخ انتشار: ۰۲ فروردين ۱۴۰۱ - ۱۵:۳۶

مدیر مسئول بازارنیوز مطرح کرد:

مدیر مسئول بازارنیوز تصمیم دولت برای فروش منابع ارزی (نفتی) خود به بانکهای عامل دولتی بجای بانک مرکزی را نه یک اصلاح ساختاری بلکه حتی در شرایط فعلی اقتصاد کشور آن را یک تصمی تصمیم غیر ضرروی دانست.

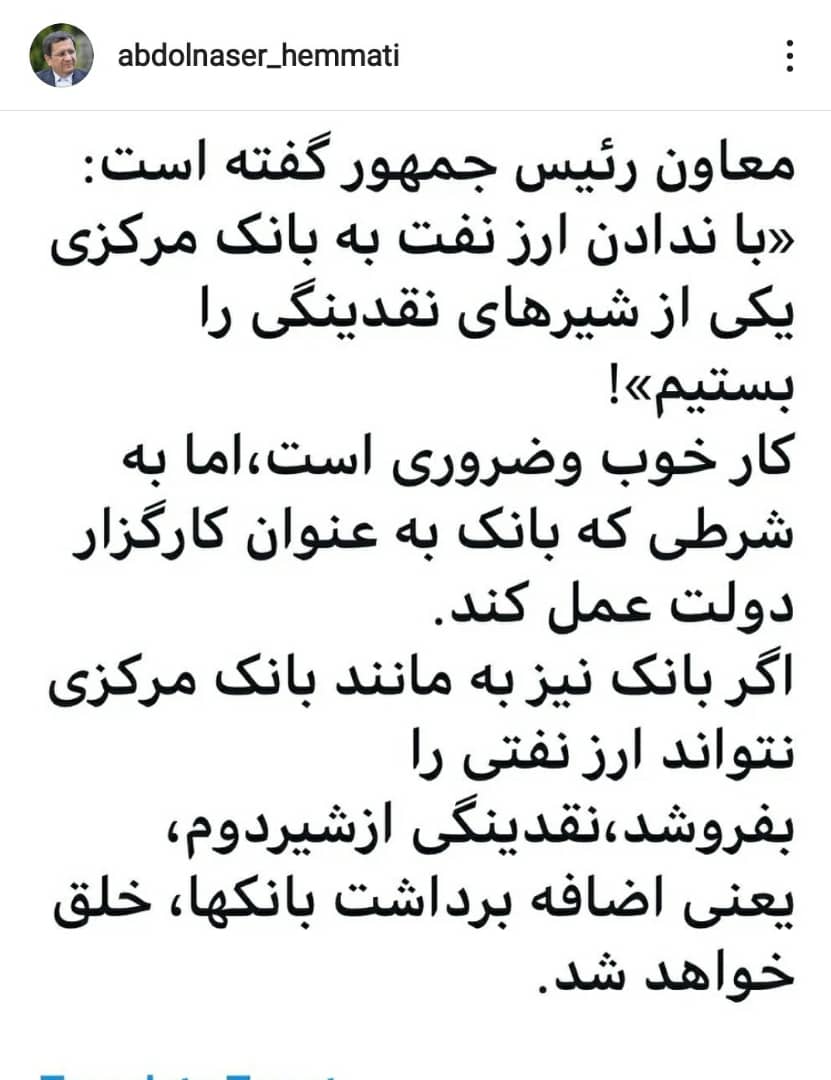

گروه اقتصاد کلان بازارنیوز-سعید ترکاشوند؛ «رضا غلامی» اقتصاددان و مدیر مسئول بازارنیوز پیرامون اظهارنظر اخیر «محسن رضایی» معاون اقتصادی رئیس جمهور مبنی بر تاکید دولت بر اصلاح ساختار بودجه و برداشتن گام نخست آن یعنی عدم فروش منابع ارزی دولت به بانک مرکزی به منظور کنترل نقدینگی (بند ل تبصره ۱ قانون بودجه سال ۱۴۰۱) گفت که این سیاست از اهمیت قابل ملاحظهای برخوردار نیست. در واقع، تکلیف بند ل تبصره ۱ قانون بودجه سال ۱۴۰۱ که دولت را مجاز کرده تا بخشی از منابع ارزی حاصل از صادرات نفت، گاز و معیانات گازی را به جای بانک مرکزی در اختیار بانکهای عامل دولتی قرار دهد تا از طریق سامانههای بانک مرکزی به فروش برسانند، در شرایط فعلی کشور، نه یک سیاست موثر است و نه اثر قابل توجهی بر نقدینگی خواهد داشت.

این اقتصاددان درباره مکانیز این سیاست توضیح داد: طی سالهای گذشته، همواره دولت نفت، گاز و معیانات گازی را از طریق شرکت ملی نفت و گاز صادر میکرد و خریداران موظف بودند پول حاصل از صادرات این محصولات را به حسابهای متعلق به دولت ایران نزد بانک مرکزی (به عنوان بانک دولت) واریز کنند. در واقع، بانک مرکزی که بانک دولت است، هم حسابهای ارزی دولت را نگاهداری میکند و هم باستناد قانون پولی و بانکی کشور متولی تنظیم سیاستهای پولی و اعتبار و ارزی کشور است.

وی خاطر نشان کرد: با واریز درآمدهای حاصل از صادرات نفت و گاز به حسابهای دولت نزد بانک مرکزی، به طور همزمان داراییهای ارزی بانک مرکزی افزایش و در مقابل بدهی این نهاد مالی به دولت افزایش مییافت. در نتیجه منابع پایه پولی به دلیل افزایش ذخایر ارزی بانک مرکزی افزایش و میزان نقدینگی هم افزایش قابل توجهی را تجربه میکرد.

غلامی تشریح کرد: اکنون و براساس بند ل تبصره ۱ قانون بودجه سال ۱۴۰۱، دولت تلاش دارد با تغییر در این سازوکار، جلوی افزایش پایه پولی از طریق افزایش ذخایر ارزی بانک مرکزی را بگیرد و لذا دولت مجاز است تا منابع ارزی حاصل از صادرات نفت و گاز را به جای بانک مرکزی به بانکهای عامل دولتی تخصیص دهد تا آنها با فروش این ارزها به تجار و متقاضیان، مانع از تغییر در پایه پولی و از آن طریق تغییر در نقدینگی شوند.

مدیر مسئول بازارنیوز تاکید کرد: دو نکته در خصوص این تصمیم دولت و مجلس وجود دارد که باید به آن توجه داشت. نکته نخست این است که تصمیم دولت برای انجام چنین کاری براساس فرضی نادرست بنا شده است. در واقع، تغییر شرایط اقتصادی باعث شده که فروض و مقدمات اجرای این سیاست، برقرار نباشد. نکته این است که این سیاست برای شرایط غیر تحریمی که قیمت نفت بالا بوده است و در نتیجه هر دو آنها دولت با درآمد ارزی در دسترس بالایی مواجه بود (مثل دهه ۹۰) میتوانست اندکی قابل تأمل باشد. توضیح بیشتر این که در شرایطی که منابع ارزی بانک مرکزی به شدت افزایش یافته (بدلیل افزایش قیمت نفت و صادرات آن)، و در دسترس هم باشند، دارایی ارزی بانک مرکزی افزایش و از آن طریق پایه پولی و نقدینگی افزایش مییابد.

این اقتصاددان خاطر نشان کرد: باید توجه داشت که متاسفانه در طول یک دهه اخیر (آخرین دهه قرن اخیر)، به دلیل تشدید تحریمهای اقتصادی و نیز کاهش شدید فروش نفت و گاز و حتی در برخی مقاطع کاهش شدید قیمت نفت (بدلیل کرونا)، عملا درآمدهای ارزی و به تبع آن داراییهای ارزی بانک مرکزی افزایش نیافت. به همین خاطر فرض این که افزایش ذخایر ارزی بانک مرکزی باعث افزیش تورم شده، نادرست است.

وی همچنین توضیح داد: گزارشهای بانک مرکزی نیز حاکی از آن است که طی سالهای اخیر بدهیهای بخش دولتی، مهمترین متغیر موثر بر نقدینگی در اقتصاد ایران بوده است نه دارایی خارجی بانک مرکزی؛ اگر هم دارایی خارجی بانک مرکزی افزایش اندکی را نشان میدهد به دلیل تسعیر قیمت ارز (یعنی افزایش ریالی ذخایر) است نه افزایش واقعی دارایی خارجی بانک مرکزی.

او تشریح کرد: به عنوان مثال، اگر فرض کنیم بانک مرکزی در گذشته ۳۰ میلیارد دلار طلا و ارز داشته، ارزش ریالی همان دارایی با تسعیر مداوم نرخ ارز (از ۴ هزار تومان بازای قیمت هر دلار تا ۲۰ هزار تومان) افزایش یافته است. پس این بحث که نقدینگی طی دهه اخیر عمدتا متأثر از افزایش داراییهای خارجی واقعی بانک مرکزی بوده، نادرست است. حتی با توجه به مبهم بودن نتیجه مذاکرات نیز نمیتوان مدعی بود که دارایی خارجی بانک مرکزی در آینده هم بشدت افزایش خواهد یافت.

غلامی تصریح کرد: نکته دومی که پیرامون تصمیم مذکور وجود دارد این است که، چنانکه گفته شد همواره در تاریخ ارزی کشور، دولت منابع ارزی خود را در اختیار بانک مرکزی قرار میداد تا این بانک که بانک دولت است هم مصارف ارزی دولت را تأمین کند و هم نسبت به مدیریت بازار ارز اقدام نماید. بانک مرکزی نیز این ارزها را با دو هدف تنظیم بازار ارز و تأمین منابع ریالی بودجه دولت بفروش میرسانید. این بانک برای فروش ارزها از طریق بانکهای دولتی و صرافیهای مجاز انجام میداد (البته بخشی از تعهدات دولت مانند حق عضویتها یا بازپرداخت بدهیهای ارزی دولت را مستقیما پرداخت میکند).

این اقتصاددان با بیان این که در شرایط قبل از تحریمهای بانکی، بانک مرکزی بخشی از ارزها را به تدریج در اختیار بانکهای عامل اعم از دولتی یا غیردولتی قرار میداد، گفت: در چنین شرایطی بانکها نیز با این منابع اقدام به گشایش LC برای واردات یا فروش مستقیم به مردم (برای پاسخگویی به تقاضای گردشگری، تحصیل و.) میکردند. علاوه بر این، بخش دیگری از منابع ارزی کشور نیز با مدیریت بانک مرکزی در بازار فراساحلی (آف شور) و نیز از طریق صرافیها به فروش میرفت. اما با تشدید تحریمهای بانکی، وظیفه اصلی تأمین ارز بر عهده صرافیها قرار گرفت و عمده ارزهای دولتی (تحویلی به بانک مرکزی) توسط صرافیها و برای واردات کالاهای مجاز (مطابق ضوابط تجاری دولت) اختصاص یافت.

غلامی خاطر نشان کرد: نکته این است که با اجرایی شدن بند ل تبصره ۱ عملا تغییر قابل توجهی در مکانیزم فروش ارز (که در بالا گفته شد) رخ نخواهد داد. در واقع، کماکان بانکها و صرافیها فروشنده ارزهای دولت خواهند بود. ولی نکته این است که با انتقال ارزهای دولت به بانکهای دولتی (بجای بانک مرکزی)، پرتفوی بانکها تغییر کرده و احتمالا سهم ارز در پرتفوی آنها افزایش مییابد و در مقابل، بدهی آنها به دولت نیز افزایش خواهد یافت. با توجه به اینکه بانکها مکلف به ارائه تسهیلات هستند تلاش خواهند کرد تا سهم تسهیلات در پرتفوی دارایی خود را حفظ کنند و برای تأمین منابع لازم، اقدام به اضافه برداشت از بانک مرکزی خواهند کرد. این همان نکتهای است که رییس کل سابق بانک مرکزی نیز به درستی به آن اشاره کرده اند.

مدیر مسئول بازارنیوز در پایان مذکر شد: بنابراین، این سیاست دولت، تنها باعث جابجایی بین دو مولفه در طرف داراییها بانک مرکزی "ذخایر ارزی بانک مرکزی" و "بدهی بانکها به بانک مرکزی" خواهد شد؛ با توجه به موارد فوق، میتوان گفت که بند ل تبصره ۱ قانون بودجه در شرایط تحریمی، اصلاحی قلمداد نمیشود ضمن این که راهکاری کامل برای کنترل نقدینگی نخواهد بود. بجای آن دولت میتواند با تدابیر دیگری مانند ثبات در نرخ ارز، تخصیص ارزهای حاصله برای مصارف ارزی و عدم تبدیل آنها به ریال (با کنترل مصارف بودجه) و مانند آن برای کاهش آثار تبعات این منفی نیز اقدام نماید.

پایان پیام//

لینک کوتاه خبر: bzna.ir/000R0F

نظرات کاربران

آخرین اخبار